04: Erfolg ist Kopfsache

Andy • 2. August 2020

Kopf oder Zahl? Wieso Erfolg an der Börse Einstellungssache ist und wenig mit Geld zu tun hat

In den bisherigen Beiträgen wurden verschiedene Ziele privater Geldanlage thematisiert und erklärt, warum die Strategie des Value Investing enorm behilflich ist, diese Ziele zu erreichen. Insbesondere wer typische Anfängerfehler (Beitrag 01)

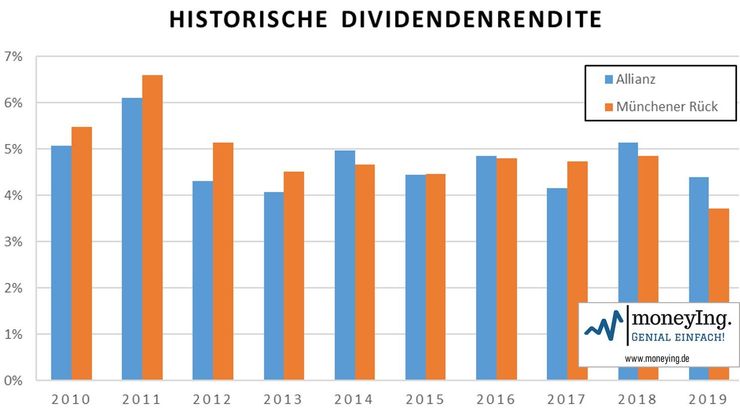

vermeidet, kann selbst mit kleinen Beträgen langfristig sehr hohe Vermögen aufbauen: Renditen von mehr als 8% pro Jahr erscheinen für die meisten Sparer unrealistisch, ja sogar betrügerisch, doch mit Aktien ist das langfristig nichts Außergewöhnliches. Ein bekanntes Beispiel? Bitteschön: Der deutsche Versicherer Allianz hat in den letzten 10 Jahren für seine Aktionäre eine Brutto-Rendite von 16,8% jährlich erzielt, bestehend aus Kurssteigerungen und Dividendenzahlungen [1,2]. Der Rückversicherer Münchener Rück kommt im selben Zeitraum auf 16,3% jährlich [1,3]. Nicht schlecht, für ziemlich „langweilige“

Unternehmen.

Doch welche Faktoren entscheiden darüber, ob es Investoren gelingt langfristig

und erfolgreich in Aktien zu investieren? Zu unterteilen gilt es hier zwischen monetären

und psychologischen

Aspekten. In diesem Beitrag zeige ich, wieso nicht das Geld, sondern vor allem der Kopf den langfristigen Erfolg erheblich beeinflusst!

Monetäre Faktoren

Um Wertpapiere jeglicher Art an der Börse handeln zu können, wird ein Depot

benötigt das mit einem Konto

verknüpft ist. Onlinebanken bieten häufig Konten und Depots an, ohne jegliche laufenden

Kosten. Die einmalig

anfallenden Kosten für Kauf oder Verkauf liegen pauschal bei etwa 10€, wenn an deutschen Börsen Aktien im Wert von bis zu 10.000€ gehandelt werden [4]. Und obwohl es im Internet viele Angebote gibt, wo für unter 5€ gehandelt werden kann, bevorzuge ich aus naheliegenden Gründen etablierte Banken: Da mir persönlich die Einmalkosten

aufgrund der langen Anlagedauer nicht besonders wichtig sind, achte ich bei der Auswahl meiner Depotbanken nicht auf den Preis, sondern die Qualität. Mir ist beispielsweise wichtig, dass meine Bank mich kostengünstig von Quellensteuern, die auf ausländische Dividendenzahlungen anfallen, befreien kann, gute telefonische Erreichbarkeit

bietet sowie einen modernen technologischer Stand

hat. Das ist für mich entscheidender als die Höhe einmalig anfallender Kosten. Besonders gute Erfahrung habe ich mit der DKB gemacht und kann sie uneingeschränkt weiterempfehlen. Zur Erinnerung: das ist eine authentische Empfehlung, keine bezahlte Werbung, siehe (Vorstellungsrunde).

Neben Konto und Depot ist der bei Weitem wichtigste monetäre Faktor das freie Kapital. Freies Kapital ist dasjenige Geld, was langfristig

nicht benötigt wird und somit in risikobehaftete

Anlagen investiert werden kann. Um die Bedeutung von freiem Kapital zu verdeutlichen, müssen wir zunächst einen Schritt zurück gehen: Grundsätzlich ist es für jeden Investor zuerst zwingend notwendig, genügend Rücklagen zu haben. Rücklagen sind Ersparnisse, die kurzfristig

verfügbar und somit liquide

sind. Wenn beispielsweise Dein Auto kaputt geht, Du Deinen Job verlierst oder länger krankgeschrieben wirst, brauchst Du diese Ersparnisse, und zwar schnell. Bei den Rücklagen geht es ausdrücklich nicht

darum Rendite zu erzielen, sondern den reinen Sicherheitsaspekt zu befriedigen. Das Geld darf also in keinem Fall investiert werden, sondern muss ohne Wertschwankungen für Dich schnell verfügbar sein. Die absolute Höhe der Rücklagen kannst nur Du sinnvoll bestimmen, denn sie hängt von Deiner Lebenssituation, Deinem persönlichen Sicherheitsbedürfnis

und Deinen monatlichen Ausgaben

ab. Grob gesagt, sollten Deine Rücklagen ausreichen um im Notfall einen Zeitraum von drei bis sechs Monaten

finanziell überbrücken zu können.

Ein weiterer wichtiger Punkt sind Schulden. Wer Konsumschulden hat, hat an der Börse nichts zu suchen. Punkt.

Die Entschuldung hat absoluten Vorrang, erst dann beginnt der Aufbau von freiem Kapital. Hierzu gibt es einen nützlichen Ratgeber der Verbraucherzentrale [5]. Auch wenn die Verlockung groß ist, mithilfe der Zinsdifferenz durch schuldenfinanzierte Investitionen hohe Renditen zu erzielen, ist privaten Investoren von diesem Vorgehen dringend abzuraten, da ein Vielfaches des eingesetzten Kapitals verloren gehen kann. Falls Dir „Berater“ also hierzu raten: lauf so schnell Du kannst.

Das Geld von schuldenfreien Investoren, das über die Höhe der Rücklagen hinausgeht und langfristig nicht benötigt wird, ist das freie Kapital. Wenn Du in einem Jahr ein neues Auto kaufen oder ein Haus bauen willst, darfst Du das hierfür eingeplante Geld nicht zum freien Kapital zählen und in Aktien investieren. Das Risiko kurzfristiger Wertverluste ist einfach zu hoch. Verwechsle also bitte niemals Rücklagen und freies Kapital. Stell wirklich sicher, dass Du das freie Kapital tatsächlich langfristig

nicht brauchst. So entgehst Du der Gefahr, in schlechten Börsenzeiten Deine Aktien verkaufen zu müssen, um an Geld zu kommen.

Genial einfach: Nur freies Kapital darf an die Börse!

Psychologische Faktoren

Erfolg ist bekanntlich Einstellungssache und beginnt daher immer im Kopf. Bei der Geldanlage ist es natürlich nicht anders. Auch hier ist das richtige Mindset von unschätzbarer Bedeutung für den Vermögensaufbau. Entscheidende Faktoren sind Konsumverzicht, Risikobereitschaft, realistische Vorstellungen, Nervenstärke

und Lernbereitschaft.

Nachfolgend möchte ich jeden Punkt detailliert vorstellen.

Die Bereitschaft auf kurzfristigen Konsum zu verzichten ist zwingend notwendig für den langfristigen Erfolg bei der Geldanlage. Wer nicht bereit ist, heute einen Teil seines Geldes zu sparen um sich zukünftig davon etwas wert- oder sinnvolleres zu leisten, wird sein Geld nie vermehren können. Wer seine Einnahmen dauerhaft vollständig ausgibt, wird keine Gelegenheit haben, Reserven zu bilden und sich auf schwarze Tage vorzubereiten. Wer jedoch bereit ist, punktuell und gezielt zu verzichten, kann Teile seiner Einnahmen sparen, Rücklagen bilden und das freie Kapital langfristig für sich arbeiten lassen. Die mentale Stärke, konsequent zu sparen und seine Ersparnisse nicht nach wenigen Jahren bereits anzutasten ist wichtiger, als die absolute Höhe des anfänglichen Kapitals.

Genial einfach: Mit Verzicht zum Erfolg – weniger ist manchmal mehr!

Risiko und Rendite sind beides Seiten, der ein und derselben Medaille. Je höher das Risiko einer Anlageklasse, desto höher die damit erzielbaren Renditen. So steigt beispielsweise von Spareinlagen, über Anleihen bis hin zu Aktien tendenziell sowohl das Risiko für Verluste und Wertschwankungen aber auch gleichzeitig auch die mögliche Rendite. Wer durch Investitionen Vermögen aufbauen möchte, wird es nicht durch Spareinlagen oder Anleihen schaffen. Diese Anlageformen sind zwar „sicher“ im klassischen Sinne, doch da die Renditen unterhalb der Inflationsrate liegen, führen sie wegen der aktuellen Zinspolitik der Zentralbanken (siehe Beitrag 0)

schleichend zum Kaufkraftverlust des Geldes. Und das sicher.

Vermögensaufbau beginnt also damit, sich Risiken der Geldanlage bewusst zu machen und durch sinnvolle Auswahl der Investitionen sowie deren Streuung das Risikomaß in einen für sich unkritischen Bereich zu senken. Trotz Wertschwankungen ist es für jeden Investor wichtig, nachts gut schlafen zu können und die Börsenstimmung nicht auf das reale Leben zu übertragen.

Genial einfach: Know (your) risk, know fun!

Insbesondere Anfänger haben vollkommen unrealistische Vorstellungen von Aktien. Dies hängt wohl damit zusammen, dass bei Facebook & Co. häufig irgendein Flippie prahlt, mit „der“

Aktie über Nacht

das ganz große Geld

gemacht zu haben. Selbst wenn es vereinzelt wahr ist, war doch häufig Glück und nicht Können die treibende Kraft. Zeit also, Dir ein realistisches Bild zu vermitteln. Erstens:

Erfolg kommt nicht über Nacht. Vermögensaufbau ist ein Marathon, kein Sprint. Arbeiten, sparen, investieren (Beitrag 03)

- dieser Zyklus muss mehrmals durchlebt werden, bevor man am Ziel ist. Zweitens:

Du wirst nicht reich. Auch wenn es jetzt ein Downer ist, aber selbst als erfolgreicher Investor mit soliden 10% Rendite pro Jahr wirst Du nicht megareich. Du wirst vermögend, sehr sogar. Vermögender als viele Anderen. Du wirst keine Geldsorgen haben, finanziell frei sein und tun und lassen können was Du willst – aber für eine Villa am Meer, Privatjet und Luxussportwagen, wie es oft suggeriert wird, wird es wahrscheinlich nicht reichen. Drittens:

Du brauchst keine Gurus oder Geheimtipps. Um genau zu sein, brauchst Du nicht einmal mich. Sobald Du gelernt hast, Unternehmen auszuwählen und eigenständig zu investieren, brauchst Du nichts außer einem Taschenrechner und Deinem Verstand.

Genial einfach: Realistische Vorstellungen helfen, den richtigen Weg zu gehen!

Die Kurse an den Börsen schwanken bekanntlich sehr stark, was als Volatilität bezeichnet wird. Das führt dazu, dass auch der Wert des eigenen Vermögens stark schwanken kann. Anders als der Wert des Eigenheims, der natürlich ebenfalls schwankt, kann man den Kurs seiner Aktien täglich und aktuell einsehen. Daher muss sich jeder Investor zunächst klar machen, wieviel Schwankungen er ertragen kann. Jeder muss für sich selbst beantworten, wie er sich fühlen würde, wenn sein Aktiendepot um 10%, 30% oder sogar 50% fällt. Es hilft ungemein, wenn man im Vorfeld weiß, wieviel Risiko man ertragen kann und was solche Schwankungen für einen selbst, aber auch das Umfeld, bedeuten.

Ich habe wortwörtlich gekotzt, als vor mehr als 10 Jahren meine erste Aktie um 20% gefallen war. Ich fühlte mich körperlich schlecht und machte mir Vorwürfe, mein Geld verloren zu haben. Im Umkehrfall konnte ich aber auch nächtelang nicht schlafen, als eine andere Aktie zum ersten Mal um 100% gestiegen war und ich 20 Stunden am Tag überlegt habe, wann der richtige Moment gekommen ist zu verkaufen. Heutzutage sind Schwankungen in dieser Größenordnung für mich kein Problem, jedoch hat es durchaus lange gedauert, bis ich diese nervliche Widerstandfähigkeit aufgebaut habe. Der berühmte Börsenspekulant André Kostolany formulierte sehr treffend: „Gewinne an der Börse sind Schmerzensgeld - erst kommen die Schmerzen, dann das Geld“.

Genial einfach: Die Kurse schwanken – Deine Stimmung sollte es nicht!

Kein Meister fällt vom Himmel, auch nicht vom Börsenhimmel. Daher ist es wichtig, nach gemachten Fehlern nicht den Kopf in den Sand zu stecken oder sogar dem Aktienmarkt den Rücken zu kehren. Vielmehr sollten die eigenen Fehler analysiert, aufgearbeitet und schriftlich dokumentiert werden. Warum hast Du Dich damals entschieden in diese und jene Aktie zu investieren? Was hast Du bei Deinen Überlegungen übersehen? Wo warst Du zu optimistisch? Das Ziel sollte sein, den gleichen Fehler genau ein Mal zu machen und für die Zukunft gewappnet zu sein. So werden zukünftig Fehler vermieden und resuliteren in einer höheren Rendite.

Genial einfach: Aus Fehlern lernen, stetig besser werden!

Praktische Umsetzung

Abschließend möchte ich zeigen, wie ich persönlich die oben genannten Faktoren praktisch umsetze: Ich habe genau zwei Konten, beide ohne laufende Kosten. Eines, auf das mein Gehalt eingeht und Ausgaben für Miete, Handy, Auto etc. abgehen. Ich lasse einen bestimmten Betrag als Rücklage auf diesem Konto, sozusagen meine „Schwarzer Tag“

Kasse. Diese Rücklage hilft mir dabei, in ungewissen Zeiten, wie jetzt gerade, keine Sorgen um Geld machen zu müssen. Darüber hinaus definiere einen festen Betrag, den ich monatlich langfristig sparen und investieren möchte. Er ist so gewählt, dass es ein gesunder Kompromiss zwischen Verzicht und Konsum ist. Diesen Betrag überweise ich auf mein anderes Konto, das mit meinem Depot verknüpft ist. Ich nenne es liebevoll mein „Einbahnstraßenkonto“, siehe gestrichelter Kasten im Bild unten. Die einkommenden monatlichen Sparraten (grüner Pfeil) werden auf zwei Töpfe aufgeteilt. Ein Topf steht für Investitionen (blauer Kasten) und beinhaltet Neu- oder Zukäufe von Aktien, die ich in den nächsten Monaten tätigen werde. Erhalte ich von diesen Aktien Dividenden, führe ich diese zurück in den Investitionstopf. Der andere Topf heißt „Gelegenheiten“ und dient für Rücklagen, denn auch an der Börse gibt es „schwarze Tage“. Kommt so eine Phase, wie beispielsweise Mitte März dieses Jahres, kaufe ich von diesem Geld massiv Aktien. Wenn es keine Gelegenheiten gibt, liegt das Geld in diesem Topf und wartet. Teilweise mehrere Jahre.

Das Ziel von meinem Einbahnstraßenkonto ist, dass ich nicht in Versuchung gerate, kurzfristig auf dieses Geld zuzugreifen. Es in meinem Kopf also als nicht verfügbar abgespeichert. So stelle ich sicher, dass mein Geld langfristig

angelegt werden kann und ich mir keine Sorgen machen brauche wegen kurzfristiger Schwankungen

an der Börse.

Fazit

Die absolute Höhe des Startkapitals, das anfänglich an der Börse investiert werden kann, hängt von vielen Faktoren ab: Einige Menschen kommen in wohlhabenden, andere in weniger wohlhabenden Familien zur Welt. Die einen „erarbeiten“ sich Vermögen über mehrere Jahre, die anderen erben es auf einen Schlag. Der eine verdient und spart viel, der andere wenig. Diese „Startbedingungen“ sind hochgradig individuell und können nur kaum beeinflusst werden. Doch selbst für diejenigen, die mit „wenig“

Kapital an die Börse gehen, ist der Wettbewerbsnachteil verhältnismäßig gering: Durch Konsequenz, Ausdauer und maßvolle Risikobereitschaft können selbst mit kleinen Beträgen langfristig Vermögen entstehen, die relativ zur Ausgangslage enorm hoch sind. Wie das geht, gucken wir uns in den nächsten Beiträgen an. Denn nach diesen fundamentalen Vorbereitungen, zeige ich wie man vorgeht, um interessante Unternehmen zu identifizieren und in diese zu investieren.